Nghị định số 15/2022/NĐ-CP quy định chi tiết về chính sách miễn, giảm thuế theo Nghị quyết số 43/2022/QH15 của Quốc hội về chính sách tài khóa, tiền tệ hỗ trợ chương trình phục hồi và phát triển kinh tế – xã hội (Nghị định số 15/2022/NĐ-CP) đã đem đến nhiều lợi ích cho người dân và doanh nghiệp, song cũng gây nhiều khó khăn cho kế toán trong khâu tra cứu mặt hàng và tìm hiểu nội dung quy định. Để giúp các bạn kế toán có thể hiểu rõ hơn về những quy định giảm thuế GTGT và thuế TNDN theo Nghị định số 15/2022/NĐ-CP, chúng tôi xin tóm lược 22 trường hợp giảm thuế GTGT và thuế TNDN theo Nghị định số 15/2022/NĐ-CP được cơ quan thuế hướng dẫn đến bạn đọc như sau:

1. Trường hợp công ty làm về dịch vụ tư vấn xây dựng

Câu hỏi: Công ty XYZ có làm về dịch vụ tư vấn xây dựng thì mức thuế suất áp dụng Nghị định số 15/2022/NĐ-CP là 8% hay 10%, khi tra trên phụ lục chỉ có mã của bất động sản mà không có mã chung của dịch vụ tư vấn xây dựng?

Trả lời: Căn cứ quy định tại Điều 1 Phụ lục I, II, III Nghị định số 15/2022/NĐ- CP thì đối với dịch vụ tư vấn xây dựng có mã cấp 4 là 7110 (Dịch vụ kiến trúc và tư vấn kỹ thuật có liên quan) trong Phụ lục Danh mục và nội dung hệ thống ngành sản phẩm Việt Nam ban hành kèm theo Quyết định số 43/2018/QĐ-TTg ngày 01/11/2018 của Thủ tướng Chính phủ về ban hành hệ thống ngành sản phẩm Việt Nam.

Mã 7110 không có trong Phụ lục I Danh mục hàng hóa, dịch vụ không được giảm thuế GTGT (Kèm theo Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính phủ). Do vậy công ty nên được áp dụng mức thuế suất thuế GTGT 8%.

2. Trường hợp công ty kinh doanh các mặt hàng than và cho thuê tàu chở hàng hóa

Câu hỏi: Công ty Z có kinh doanh các mặt hàng sau nhưng chưa biết có thuộc được giảm thuế GTGT hay không?

- Các mã ngành than cám 4a.3; than cám 5a.5; than cám 7a; than cám 7B; than cục xô 1C hàng hóa trên có nằm trong mã ngành được giảm trừ thuế không?

- Cho thuê tàu chở hàng hóa – mã ngành 5222; vận tải hàng hóa ven biển và viễn đương – mã ngành 5012; vận chuyển hàng hóa bằng xe tải có rơmooc và thuê dịch vụ vận chuyển bằng xe tải – mã ngành 4933 4; đá cát kết giàu silic – mã ngành 0810 có được giảm thuế không?

Trả lời:

1. Căn cứ vào Điều 3 Nghị định số 15/2022/NĐ-CP thì kể từ ngày 01/02/2022 đến hết 31/12/2022 thì thuế suất thuế GTGT của các mặt hàng mua – bán than cám 4a.3; than cám 5a.5; than cám 7a; than cám 7b; than cục xô 1C thuế suất GTGT là 10%.

Điểm d khoản 1 Điều 1, Điều 3 Nghị định số 15/2022/NĐ-CP quy định:“Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều này được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại. Đối với mặt hàng than khai thác bán ra (bao gồm cả trường hợp than khai thác sau đó qua sàng tuyển, phân loại theo quy trình khép kín mới bán ra) thuộc đối tượng giảm thuế giá trị gia tăng. Mặt hàng than thuộc Phụ lục I ban hành kèm theo Nghị định này, tại các khâu khác ngoài khâu khai thác bán ra không được giảm thuế giá trị gia tăng”

2. Căn cứ vào Điều 3 Nghị định số 15/2022/NĐ-CP thì kể từ ngày 01/02/2022 đến hết 31/12/2022 thì thuế suất thuế GTGT của các mặt hàng:

- Đá cát kết giàu silic: thuế suất 10%

- Cho thuê tàu thuỷ, salan chở hàng: thuế suất 8%

- Dịch vụ vận chuyển bằng xe tải và xe kéo romooc: thuế suất 8%

3. Trường hợp công ty kinh doanh ắc quy

Câu hỏi: Công ty kinh doanh ắc quy từ tháng 2 thuế suất được giảm xuống 8%. Toàn bộ hàng tồn kho từ tháng 1/2022 vẫn được bán ra thuế suất 8% đúng không?

Trả lời: Căn cứ theo quy định tại Điều 1 và Điều 3 Nghị định số 15/2022/NĐ-CP thì trường hợp đơn vị phát sinh bán mặt hàng ắc quy từ 01/02/2022 đến 31/12/2022 thì được áp dụng thuế suất đầu ra là 8% theo quy định.

4. Trường hợp công ty sản xuất, gia công mạch in

Câu hỏi: Công ty chúng tôi sản xuất, gia công mạch in là sản phẩm không được giảm thuế theo Phụ lục II Nghị định số 15/2022/NĐ-CP. Công ty chúng tôi mua nguyên phụ liệu gồm nguyên phụ liệu được giảm thuế và không được giảm thuế, phục vụ sản xuất, gia công cho sản phẩm nêu trên. Vậy nguyên phụ liệu mua dùng để sản xuất sản phẩm không được giảm thuế có được giảm thuế GTGT hay không?

Trả lời: Căn cứ các quy định tại:

– Phụ lục III Nghị định số 15/2022/NĐ-CP thì đối với hoạt động sản xuất linh kiện điện tử (mã ngành 2610) và căn cứ quy định tại tiết d khoản 1 Điều 1 Nghị định số 15/2022/NĐ-CP: “Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều này được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại”.

– Khoản 8 Điều 7 Thông tư số 219/2013/TT-BTC của Bộ Tài chính: “Đối với gia công hàng hóa là giá gia công theo hợp đồng gia công chưa có thuế GTGT, bao gồm cả tiền công, chi phí về nhiên liệu, động lực, vật liệu phụ và chi phí khác phục vụ cho việc gia công hàng hóa.”

Trường hợp công ty thực hiện gia công mạch in, linh kiện điện tử (không thuộc đối tượng được giảm thuế GTGT) thì giá trị gia công đầu ra của công ty không được giảm thuế GTGT.

5. Trường hợp công ty có gia công linh kiện tay nắm cửa ô tô

Câu hỏi: Công ty TNHH Wits Vina có gia công linh kiện tay nắm cửa ô tô. Vậy hoạt động này có được ưu đãi thuế GTGT theo Nghị định 15/2022/NĐ-CP hay không?

Trả lời: Căn cứ quy định tại Điều 1 Phụ lục I, II, III Nghị định số 15/2022/NĐ-CP:

“Giảm thuế giá trị gia tăng đối với các nhóm hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%, trừ nhóm hàng hóa, dịch vụ sau:

…

b) Sản phẩm hàng hóa và dịch vụ chịu thuế tiêu thụ đặc biệt. Chi tiết tại Phụ lục II ban hành kèm theo Nghị định này.”

Trường hợp công ty thực hiện gia công tay nắm cửa của các loại ô tô có trong danh mục hàng hóa tiêu thụ đặc biệt quy định tại Phụ lục II Nghị định số 15/2022/NĐ-CP thì sản phẩm gia công đầu ra của công ty không được giảm thuế GTGT.

6. Trường hợp công ty kinh doanh mặt hàng gạch

Câu hỏi: Công ty chúng tôi kinh doanh về mặt hàng gạch tuynel, gạch xây nhà ạ. Vậy công ty chúng tôi có được giảm thuế GTGT xuống 8% không?

Trả lời: Căn cứ quy định tại Điều 1 Phụ lục I, II, III Nghị định số 15/2022/NĐ-CP thì trường hợp sản phẩm gạch tuynel, gạch xây nhà của công ty không thuộc danh mục sản phẩm quy định tại phụ lục I, II, III của Nghị định số 15/2022/NĐ-CP thì được áp dụng thuế suất GTGT 8% từ ngày 01/02/2022 đến ngày 31/12/2022

7. Trường hợp doanh nghiệp gia công cơ khí, xử lý và tráng phủ kim loại

Câu hỏi: Doanh nghiệp có ngành nghề kinh doanh chính là gia công cơ khí; xử lý và tráng phủ kim loại. Doanh nghiệp đang xác định thuế suất GTGT đầu ra như sau:

- Đối với sản phẩm: Khách hàng gửi đến để gia công tiện, xử lý nhiệt là phụ tùng và bộ phận phụ trợ cho ô tô, xe máy thì doanh nghiệp xuất hoá đơn đầu ra là phí gia công tiện, xử lý nhiệt với thuế suất GTGT 8%.

- Đối với sản phẩm khách hàng gửi đến để gia công tiện, xử lý nhiệt là sản phẩm từ kim loại đúc sẵn (ví dụ như cấu kiện kim loại – nằm trong phụ lục I của nghị định số 15/2022/NĐ-CP) thì xuất HĐ đầu ra là phí gia công tiện, xử lý nhiệt với thuế suất GTGT là 10%. Doanh nghiệp xác định như vậy có đúng không?

Trả lời: Căn cứ quy định tại Điều 1 Phụ lục I, II, III Nghị định số 15/2022/NĐ-CP thì:

- Trường hợp doanh nghiệp cung cấp dịch vụ gia công tiện, xử lý nhiệt đối với sản phẩm khách hàng gửi đến là phụ tùng, bộ phận phụ trợ ô tô (không có trong phụ lục I, II, III Nghị định số 15/2022/NĐ-CP) thì doanh nghiệp áp dụng thuế suất thuế GTGT 8% từ ngày 01/02/2022 đến hết ngày 31/12/2022.

- Trường hợp doanh nghiệp cung cấp dịch vụ gia công tiện, xử lý nhiệt cho sản phẩm khách hàng gửi đến là cấu kiện kim loại (có quy định tại phụ lục I Nghị định số 15/2022/NĐ-CP) thì doanh nghiệp áp dụng thuế suất thuế GTGT 10%, không được giảm thuế GTGT.

8. Trường hợp công ty gia công cơ ký, xử lý và tráng phủ kim loại với các vật liệu là thép, sơn, hóa chất…

Câu hỏi: Ngành nghề kinh doanh chính của công ty chúng tôi là gia công cơ khí, xử lý và tráng phủ kim loại. Theo như phụ lục 01 của Nghị định số 15/2022/NĐ-CP thì các vật liệu đầu vào phục vụ sản xuất gia công bên công ty tôi dùng là thép, sơn, hoá chất các loại, chất làm bóng, keo… đều không được giảm thuế và 8% khi mua vào. Vậy sản phẩm sau khi gia công hoàn thành và xuất hoá đơn trả cho bên thuê gia công thì phần thuế GTGT phải chịu là 10% hay 8%?

Trả lời: Căn cứ Điều 1 Nghị định số 15/2022/NĐ-CP thì:

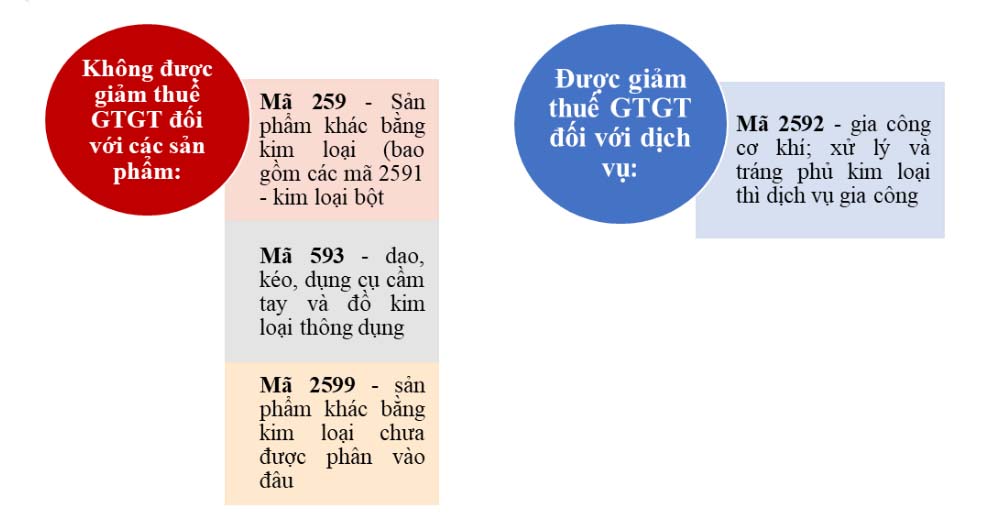

Trường hợp công ty sản xuất và gia công các mặt hàng cơ khí, xử lý và tráng phủ kim loại có nguyên liệu đầu vào là các mặt hàng thép, sơn, hóa chất các loại, chất làm bóng, keo… thì đối tượng được giảm thuế được xác định như sau:

– Nếu sản phẩm sản xuất của công ty có mã 259 – Sản phẩm khác bằng kim loại (bao gồm các mã 2591 – kim loại bột, 2593 – dao, kéo, dụng cụ cầm tay và đồ kim loại thông dụng, 2599 – sản phẩm khác bằng kim loại chưa được phân vào đâu) thì các sản phẩm này thuộc Phụ lục I Nghị định số 15/2022/NĐ-CP do vậy thuộc đối tượng không được giảm thuế GTGT.

– Đối với dịch vụ gia công cơ khí, xử lý và tráng phủ kim loại của công ty có mã 2592 – gia công cơ khí; xử lý và tráng phủ kim loại thì dịch vụ gia công không thuộc các dịch vụ quy định tại Phụ lục I, II, III Nghị định số 15/2022/NĐ-CP. Do vậy dịch vụ gia công cơ khí thuộc đối tượng được giảm thuế GTGT.

9. Trường hợp doanh nghiệp mới thành lập

Câu hỏi: Doanh nghiệp mới thành lập chỉ phát sinh doanh thu năm 2021 và có doanh thu dưới 200 tỷ thì có được giảm 30% thuế TNDN không?

Trả lời: Căn cứ quy định tại khoản 2 Điều 1 Nghị định số 92/2021/NĐ-CP ngày 27/10/2021 quy định chi tiết thi hành Nghị định số 406/NQ-UBTVQH15 của Ủy ban thường vụ Quốc hội ban hành một số giải pháp nhằm hỗ trợ doanh nghiệp, người dân chịu tác động của dịch Covid -19:

“Điều 1. Giảm thuế thu nhập doanh nghiệp

Giảm 30% số thuế thu nhập doanh nghiệp phải nộp của kỳ tính thuế thu nhập doanh nghiệp năm 2021 đối với trường hợp doanh nghiệp quy định tại khoản 1 Điều này, có doanh thu trong kỳ tính thuế năm 2021 không quá 200 tỷ đồng và doanh thu trong kỳ tính thuế năm 2021 giảm so với doanh thu trong kỳ tính thuế năm 2019. Không áp dụng tiêu chí doanh thu trong kỳ tính thuế năm 2021 giảm so với doanh thu trong kỳ

tính thuế năm 2019 đối với trường hợp doanh nghiệp mới thành lập, hợp nhất, sáp nhập, chia, tách trong kỳ tính thuế năm 2020 và năm 2021.”

Căn cứ quy định trên, doanh nghiệp mới thành lập chỉ phát sinh doanh thu năm 2021 và có doanh thu dưới 200 tỷ thì được giảm 30% thuế TNDN theo quy định.

10. Trường hợp công ty gia công, sản xuất bản mạch điện tử, cho thuê nhà xưởng

Câu hỏi: Ngành nghề kinh doanh chính của công ty chúng tôi là gia công, sản xuất bản mạch điện tử, cho thuê nhà xưởng, vậy khi chúng tôi cho đơn vị khác thuê nhà ăn ca của công nhân thì hóa đơn thuê nhà xuất ra áp dụng thuế suất 8% hay 10%

Trả lời:

– Doanh thu cho thuê nhà: căn cứ Điều 1 Nghị định số 15/2022/NĐ-CP và căn cứ Phụ lục I – Danh mục hàng hóa, dịch vụ không được giảm thuế GTGT:

“Cấp 7: 6810310: Dịch vụ cho thuê nhà và đất ở

Cấp 7: 6810410: Dịch vụ cho thuê nhà và quyền sử dụng đất không để ở”

Doanh thu cho thuê nhà không được giảm thuế GTGT.

– Doanh thu cho thuê nhà xưởng: thuộc đối tượng không được giảm thuế quy định tại Phụ lục I nên cũng không được giảm thuế GTGT.

11. Trường hợp công ty gia công mặt hàng không được giảm thuế

Câu hỏi: Công ty chúng tôi có hoạt động gia công mặt hàng không được giảm thuế. Công ty có tự mua phụ liệu để phục vụ cho việc gia công hàng hoá nêu trên (Phụ liệu bao gồm loại được giảm thuế và không được giảm thuế). Vậy khi hoàn thành dịch vụ gia công hàng hoá cho khách hàng thì công ty chúng tôi có phải xuất riêng hoá đơn cho phần phụ liệu đã cung cấp cho việc gia công hàng nêu trên với thuế suất mua vào tương ứng hay không?

Trả lời: Căn cứ các quy định tại:

– Điều 1 Phụ lục I, II, III Nghị định số 15/2022/NĐ-CP;

– Tiết d khoản 1 Điều 1 Nghị định số 15/2022/NĐ-CP: “Việc giảm thuế giá trị gia tăng cho từng loại hàng hóa, dịch vụ quy định tại khoản 1 Điều này được áp dụng thống nhất tại các khâu nhập khẩu, sản xuất, gia công, kinh doanh thương mại”.

– Khoản 8 Điều 7 Thông tư số 219/2013/TT-BTC của Bộ Tài chính: “Đối với gia công hàng hóa là giá gia công theo hợp đồng gia công chưa có thuế GTGT, bao gồm cả tiền công, chi phí về nhiên liệu, động lực, vật liệu phụ và chi phí khác phục vụ cho việc gia công hàng hóa.”

Trường hợp công ty cung cấp dịch vụ gia công cho hàng hóa không được giảm thuế GTGT thì dịch vụ gia công của công ty không được giảm thuế GTGT.

12. Trường hợp đơn vị bảo dưỡng, sửa chữa ô tô và xe có động cơ khác

Câu hỏi: Đơn vị chúng tôi có ngành nghề kinh doanh là 4520 – bảo dưỡng, sửa chữa ô tô và xe có động cơ khác thì đối với dịch vụ sơn, gò cho xe, không phân tách được nguyên liệu sửa chữa trong một lần làm dịch vụ là 10% hay 8% thì đơn vị có được phép xuất hết là 8% không?

Trả lời: Đối với hoạt động dịch vụ gò hàn, sơn xe ô tô không có trong biểu Phụ lục I, II, III Nghị định số 15/2022/NĐ-CP do đó các dịch vụ này đều thuộc đối tượng được giảm thuế GTGT.

13. Trường hợp doanh nghiệp kinh doanh két sắt, tủ, máy lọc nước, ấm siêu tốc…

Câu hỏi: Doanh nghiệp tôi hiện tại đang kinh doanh các mặt hàng chính là két sắt, tủ, máy lọc nước, ấm siêu tốc… có mã ngành trên đăng ký kinh doanh là 4649, 4759. Tuy nhiên trong Nghị định số 15/2022/NĐ-CP có ghi giảm thuế suất đối với các nhóm hàng hóa, dịch vụ đang chịu thuế suất 10% trừ các sản phẩm từ kim loại và kim loại đúc sẵn. Các sản phẩm doanh nghiệp tôi đang kinh doanh như nêu trên đều thuộc mặt hàng kim loại. Vì vậy doanh nghiệp tôi đang vướng mắc, gặp khó khăn trong quá trình xác định thuế suất của doanh nghiệp mình.

Trả lời: Đối với mặt hàng két sắt, tủ sắt tài liệu mã 2599931 cấp 7 “Két an toàn, khóa ngăn an toàn và các đồ tương tự bằng kim loại cơ bản” theo quy định tại phụ lục ban hành kèm theo Quyết định số 43/2018/QĐ-TTg đối chiếu tên, mã sản phẩm này nằm trong Phụ lục I Nghị định số 15/2022/NĐ-CP nên thuộc đối tượng không được giảm thuế GTGT.

Đối với mặt hàng ấm siêu tốc, máy lọc nước mã 2750021 cấp “Dụng cụ điện đun nước nóng tức thời hoặc đun và chứa nước nóng và đun nước nóng kiểu nhúng”, máy lọc nước mã 275003 “Đồ điện dân dụng khác chưa được phân vào đâu” không nằm trong Phụ lục I Nghị định số 15/2022/NĐ-CP thì được giảm thuế GTGT (áp dụng thuế suất 8%).

14. Trường hợp các hợp đồng công trình xây dựng và chuyển đổi chứng minh nhân dân sang căn cước công dân

Câu hỏi:

- Các hợp đồng công trình xây dựng công ty đã ký hợp đồng trước ngày 01/02/2022 nhưng sau ngày 01/02/2020 công trình mới nghiệm thu hoàn thành thì thuế suất có được giảm xuống 8% hay không?

- Khi công nhân viên chuyển từ chứng minh nhân dân sang căn cước công dân có cần thủ tục gì hay không? Cá nhân có ủy quyền được cho công ty hay cá nhân phải trực tiếp làm các thủ tục đó? Và có được ủy quyền quyết toán cho công ty không?

Trả lời:

a) Căn cứ các quy định tại Điều 1 Nghị định số 15/2022/NĐ-CP; khoản 5 Điều 8 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính thì trường hợp người nộp thuế khai thuế theo phương pháp khấu trừ có hoạt động xây dựng không thuộc danh mục hàng hóa, dịch vụ nêu tại phụ lục I, II, III của Nghị định số 15/2022/NĐ-CP thì được giảm thuế GTGT xuống 8% trong thời gian từ ngày 01/02/2022 đến hết ngày 31/12/2022.

Công ty đã ký hợp đồng trước ngày 01/02/2022 nhưng sau ngày 01/02/2022 công trình mới nghiệm thu hoàn thành thì thuế được giảm thuế GTGT xuống 8%.

b) Khi nhân viên chuyển từ chứng minh nhân dân sang căn cước công dân thì cá nhân làm mẫu 08/MST theo Thông tư số 105/2020/TT-BTC và phô to kèm theo căn cước công dân gửi công ty để công ty tổng hợp gửi cơ quan thuế quản lý.

15. Trường hợp công ty sản xuất và gia công mặt hàng cơ khí

Câu hỏi: Công ty chúng tôi chuyên sản xuất và gia công mặt hàng cơ khí, và tham gia thi công lắp dựng công trình có liên quan đến cơ khí. Theo như Phụ lục 01 của Nghị định số 15/2022/NĐ-CP thì các mặt hàng sắt, thép, inox, nhôm hệ… không được giảm thuế VAT 8%. Vậy trong quá trình sản xuất, thi công lắp dựng sản phẩm hoàn thành từ các nguyên liệu như liệt kê ở trên có được giảm thuế VAT về 8% không? hay vẫn chịu thuế VAT 10%?

Trả lời: Căn cứ các quy định tại:

-

- Khoản 5 Điều 8 Thông tư số 219/TT-BTC ngày 31/12/2013 của Bộ Tài chính;

- Quyết định 43/QĐ-TTg ngày 01/11/2018 của Thủ tướng Chính phủ;

- Điều 1 Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính Phủ;

- Phụ lục I, II, III hành kèm theo Nghị định số 15/2022/NĐ-CP ngày 28/01/2022 của Chính Phủ.

Trường hợp công ty sản xuất và gia công các mặt hàng cơ khí, tham gia thi công lắp dựng công trình… thì đối tượng được giảm thuế GTGT theo Nghị định số 15/2022/NĐ-CP được xác định như sau:

– Nếu sản phẩm sản xuất của công ty có mã 259 – Sản phẩm khác bằng kim loại (2591 – kim loại bột, 2593 – dao, kéo, dụng cụ cầm tay và đồ kim loại thông dụng, 2599 – sản phẩm khác bằng kim loại chưa được phân vào đâu) thì các sản phẩm này thuộc Phụ lục I do vậy thuộc đối tượng không được giảm thuế GTGT.

– Đối với dịch vụ gia công cơ khí của công ty có mã 2592 – gia công cơ khí; xử lý và tráng phủ kim loại thì dịch vụ gia công không thuộc các dịch vụ quy định tại Phụ lục I, II, III do vậy dịch vụ gia công cơ khí thuộc đối tượng được giảm thuế GTGT.

16. Trường hợp công ty xuất nguyên vật liệu để gia công và xuất bán sản phẩm

Câu hỏi:

a) Đối với sản phẩm thép tấm cắt các loại theo yêu cầu, thép hình U, thép dây buộc 1-4 ly… là những sản phẩm gia công bao thầu nguyên vật liệu. Khi có đơn đặt hàng chúng tôi sẽ xuất nguyên vật liệu để gia công và xuất bán sản phẩm. Vậy sản phẩm xuất bán chịu thuế suất bao nhiêu?

b) Tờ khai thuế GTGT đối với thu nhập vãng lai: Chúng tôi có dự kiến thực hiện lắp dựng cốt thép cho 1 công trình xây lắp tại Bắc Ninh, dự toán công trình trên 1 tỷ. Công trình này, chúng tôi chỉ là nhà thầu phụ, ký hợp đồng thực hiện với nhà thầu chính, không ký trực tiếp với chủ đầu tư. Vậy khi xuất hoá đơn chúng tôi có phải lập tờ khai 05/GTGT nộp thuế vãng lai không? Nếu phải nộp thuế, tại tờ khai 01/GTGT không còn phụ lục cho thuế vãng lai đã nộp thì chúng tôi sẽ khai phần thuế đã nộp vào đâu để không gây ra chênh lệch thuế phải nộp.

Trả lời:

a) Trường hợp công ty thực hiện gia công sản phẩm cơ khí bao thầu cả nguyên vật liệu, sử dụng thép tấm cắt các loại theo yêu cầu, thép hình U, thép dây buộc 1-4 ly… để gia công, khi thành thành phẩm xuất bán nếu không thuộc mã ngành “241: Thép dạng góc, khuôn, hình “thì hàng hóa này không thuộc các hàng hóa quy định tại Phụ lục I, II, III ban hành kèm theo Nghị định số 15/2022/NĐ-CP.

- Do vậy, sản phẩm hàng hóa nêu trên thuộc đối tượng được giảm thuế GTGT theo quy định.

– Đối với những đơn đặt hàng là gia công cơ khí lắp dựng biển bạt quảng cáo, nguyên vật liệu sử dụng là thép hộp, thép ống, phần bạt công ty đặt in. Sản phẩm biển quảng cáo hoàn thiện không thuộc mã ngành quy định tại Phụ lục I, II, III ban hành kèm theo Nghị định số 15/2022/NĐ-CP.

- Do vậy, sản phẩm hàng hóa nêu trên thuộc đối tượng được giảm thuế GTGT theo quy định.

b) Công ty thực hiện lắp dựng cốt thép cho 1 công trình xây lắp tại Bắc Ninh, dự toán công trình trên 1 tỷ. Công trình này nếu công ty chỉ là nhà thầu phụ, ký hợp đồng thực hiện với nhà thầu chính, không ký trực tiếp với chủ đầu tư. Vậy khi xuất hoá đơn công ty phải lập tờ khai 05/GTGT nộp thuế vãng lai theo quy định tại nơi công trình phát sinh doanh thu.

17. Trường hợp thuế suất GTGT đầu ra trong trường hợp phát sinh phế liệu thu hồi

Câu hỏi: Công ty chúng tôi sản xuất các sản phẩm:

– Tai nghe điện thoại di động, mã ngành 2640;

– Loa cho điện thoại di động (bộ phận của điện thoại di động), mã ngành 2610;

– Linh kiện điện tử cho điện thoại di động, mã ngành 2610;

– Khuôn kỹ thuật bằng kim loại, mã ngành 2592.

Trong quá trình sản xuất chúng tôi có phát sinh phế liệu thu hồi như lõi nhựa, lõi đồng, sắt thép, bìa cát tông… từ bao bì, đóng gói nguyên liệu mua vào. Xin hỏi thuế suất GTGT đầu ra áp dụng trong trường hợp này là 8 % hay 10%?

Trả lời: Căn cứ quy định tại Điều 11 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính: “Phế liệu, phế phẩm được thu hồi để tái chế, sử dụng lại khi bán ra áp dụng mức thuế suất GTGT theo thuế suất của mặt hàng phế liệu, phế phẩm bán ra…”. Công ty thực hiện xác định thuế suất thuế GTGT của phế liệu theo sản phẩm tạo ra của quá trình sản xuất tạo ra phế liệu. Theo nội dung hỏi của công ty, sản phẩm của công ty là linh kiện của điện thoại di động, khuôn bằng kim loại đều được quy định tại Phụ lục III, Phụ lục I Nghị định số 15/2022/NĐ-CP nên phế liệu không được giảm thuế GTGT.

18. Trường hợp thuế suất phí hoa hồng

Câu hỏi: Hóa đơn doanh nghiệp xuất cho các công ty tài chính với nội dung phí hoa hồng doanh nghiệp được hưởng, có được áp dụng giảm thuế suất không?

Trả lời: Tại Phụ lục I, II, III Nghị định số 15/2022/NĐ-CP quy định trường hợp doanh nghiệp xuất hóa đơn cho các công ty tài chính với nội dung phí hoa hồng là dịch vụ cấp tín dụng tiêu dùng, không phải bởi các thể chế tiền tệ – Mã HS: 6492002 thuộc mục K, Phụ lục I Danh mục hàng hóa, dịch không được giảm thuế giá trị gia tăng Nghị định số 15/2022/NĐ-CP thì không được giảm thuế GTGT.

19. Trường hợp thuế suất đối với hàng hóa xe máy

Câu hỏi: Đối với hàng hóa xe máy (xe mô tô 2 bánh) có được giảm thuế suất xuống 8% đối với tất cả các dung tích xi lanh không?

Trả lời: Căn cứ các quy định tại Điều 1, Điều 3 Nghị định số 15/2022/NĐ-CP thì trường hợp doanh nghiệp kinh doanh hàng hóa xe máy là: “…đ) Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3…” thuộc mục 1 Phụ lục II Danh mục hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt không được giảm thuế GTGT Nghị định số 15/2022/NĐ-CP thì không được giảm thuế GTGT.

20. Trường hợp thuế suất GTGT đối với công trình xây dựng thực hiện từ năm trước chuyển sang năm 2023

Câu hỏi: Hiện tại, công ty có một số công trình xây dựng thực hiện từ năm trước chuyển sang năm 2023 và công trình xây dựng ký kết tháng 1 năm 2023 áp dụng mức thuế suất GTGT 10%. Tới thời điểm hiện tại, công ty vẫn chưa thực hiện nghiệm thu, quyết toán. Trong trường hợp tháng 4 năm 2023, công ty thực hiện nghiệm thu 1 phần công trình hoặc quyết toán công trình thì mức thuế suất GTGT áp dụng sẽ tính như thế nào?

Trả lời: Căn cứ quy định tại Điều 3 Nghị định số 15/2022/NĐ thì:

– Đối với đơn vị xây lắp năm 2023 thì phần khối lượng xây lắp của đơn vị được nghiệm thu hoàn thành trong thời gian từ 01/02/2022 đến ngày 31/12/2022 thì được áp dụng mức thuế suất 8% theo quy định.

– Với hợp đồng năm 2021 nhưng năm 2023 mới hoàn thành xuất hóa đơn thì đơn vị tự xác định phần hạng mục nghiệm thu hoàn thành trước ngày 01/02/2022 áp dụng mức thuế suất 10%. Đối với phần hạng mục nghiệm thu khối lượng sau ngày 01/02/2022 thì áp dụng mức thuế suất 8% theo quy định.

21. Trường hợp người mua hàng hóa dịch vụ thuộc đối tượng được giảm thuế GTGT còn 8%

Câu hỏi: Đối với hàng hóa dịch vụ thuộc đối tượng được giảm thuế GTGT còn 8% nếu xuất hóa đơn 10% thì có bị phạt không? Người mua hàng có được kê khai khấu trừ 10% không?

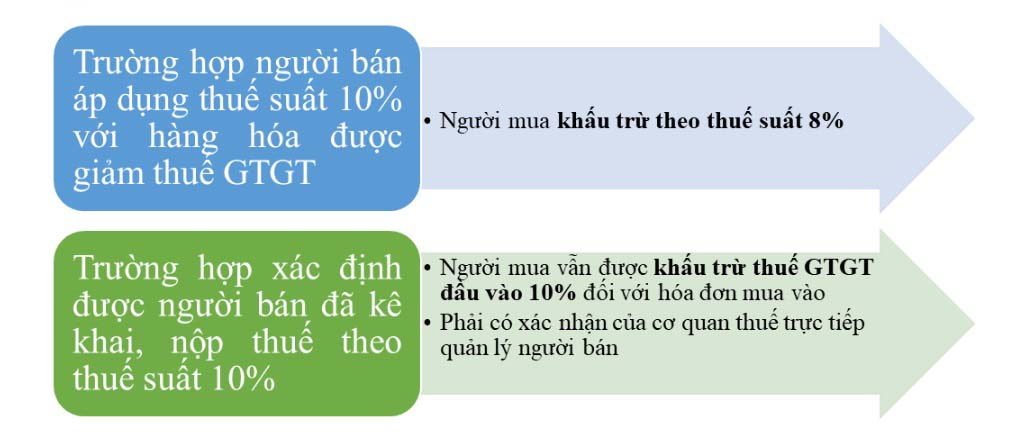

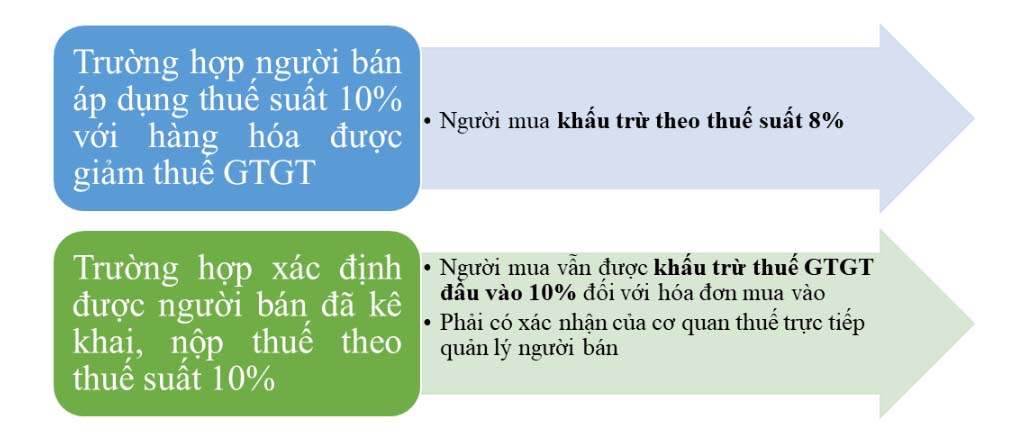

Trả lời: Trường hợp công ty xác định, xuất hóa đơn GTGT sai thuế suất GTGT theo quy định tại Nghị định số 15/2022/NĐ-CP, công ty sẽ bị xử phạt về hóa đơn và xử phạt vi phạm hành chính về thuế. Theo khoản 5 Điều 12 Thông tư số 219/2013/TT-BTC quy định: “Đối với cơ sở kinh doanh mua hàng hóa, dịch vụ: Nếu thuế suất thuế GTGT ghi trên hóa đơn mua vào cao hơn thuế suất đã được quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT. Trường hợp xác định được bên bán đã kê khai, nộp thuế theo đúng thuế suất ghi trên hóa đơn thì được khấu trừ thuế đầu vào theo thuế suất ghi trên hóa đơn nhưng phải có xác nhận của cơ quan thuế trực tiếp quản lý người bán; Nếu thuế suất thuế GTGT ghi trên hóa đơn thấp hơn thuế suất quy định tại các văn bản quy phạm pháp luật về thuế GTGT thì khấu trừ thuế đầu vào theo thuế suất ghi trên hóa đơn.”

- Trường hợp người bán áp dụng thuế suất 10% với hàng hóa được giảm thuế GTGT thì người mua khấu trừ theo thuế suất 8%.

- Trường hợp xác định được người bán đã kê khai, nộp thuế theo thuế suất 10%, người mua vẫn được khấu trừ thuế GTGT đầu vào 10% đối với hóa đơn mua vào nêu trên nhưng phải có xác nhận của cơ quan thuế trực tiếp quản lý người bán.

22. Trường hợp thuế suất cho nhân công thay dầu

Câu hỏi: Công ty chúng tôi có phát sinh sửa chữa xe ô tô ví dụ như thay dầu máy, trong đó hoá đơn sẽ tách riêng giá trị dầu là bao nhiêu lít và nhân công thay dầu là bao nhiêu tiền. Căn cứ Phụ lục I Nghị định số 15/2022/NĐ-CP thì dầu mỡ bôi trơn không được giảm VAT, vậy nhân công thay dầu đó VAT là bao nhiêu %

Trả lời: Trường hợp công ty cung cấp dịch vụ sửa chữa ô tô trong đó hóa đơn tách riêng giá trị dầu và nhân công thay dầu thì:

– Dịch vụ nhân công sửa chữa thay dầu thuộc đối tượng được giảm thuế GTGT từ 01/02/2022 đến 31/12/2022;

– Dầu máy thuộc đối tượng không được giảm thuế quy định tại Phụ lục I Nghị định số 15/2022/NĐ-CP.

Trên đây là toàn bộ nội dung bài viết “22 trường hợp giảm thuế GTGT và thuế TNDN theo Nghị định 15/2022/NĐ-CP”, dantaichinh.com hy vọng rằng những chia sẻ trong bài viết sẽ giúp ích được cho các bạn kế toán khi thực hiện các quy định mới về giảm thuế GTGT và thuế TNDN theo Nghị định số 15/2022/NĐ-CP và biết cách xử lý khi gặp phải các Trường hợp như trên.

Để lại một bình luận